Moje doświadczenie zawodowe pokazuje, że zawsze należy porównywać oferty kredytów hipotecznych w co najmniej kilku bankach

Dlaczego?

Przede wszystkim, w celu zaoszczędzenia własnych pieniędzy. Różnica pomiędzy najdroższym a najtańszym kredytem hipotecznym może wynieść w całym okresie kredytowania nawet o 50% więcej!

Kredyt netto a kredyt brutto

Analizując koszty kredytu hipotecznego, warto zacząć od wyjaśnienia dwóch zasadniczych terminów, mianowicie co to jest kredyt netto, a co to kredyt brutto.

KREDYT BRUTTO = KWOTA NETTO + FINANSOWANE KOSZTY KREDYTU

Jak wynika z powyższego równania, na kredyt brutto składa się suma: kredytu netto (jest to kwota, jaka została udzielona kredytobiorcy do dyspozycji) i finansowanych kosztów kredytu.

Na koszt kredytu brutto składają się np.:

- różnego typu ubezpieczenia;

- prowizja banku;

- opłaty administracyjne;

- opłaty brokerskie.

Należy pamiętać, że w kwocie kredytu brutto nie uwzględnia się oprocentowania! Sumaryczny koszt kredytu wraz z oprocentowaniem nazywa się kwotą całkowitą kredytu, która pozostaje do spłaty.

Poniżej przykład, który pokazuje, że warto jest porównywać dostępne na rynku oferty kredytów hipotecznych. Na wykresie 1 zaprezentowano, jak kształtowały się koszty kredytu w całym okresie kredytowania na przykładzie ofert pięciu wybranych banków.

We wszystkich bankach przyjęte zostały te same parametry:

- Cena zakupu nieruchomości (mieszkanie rynek wtórny): 500 000,00 PLN

- Wkład własny: 20% wartości zakupu, czyli 100 000,00 PLN

- Kwota kredytu: 400 000,00 PLN

- Okres kredytowania: 360 m-cy (30 lat)

- Rodzaj rat: równe

- Oprocentowanie: zmienne

Wykres 1. Porównanie całkowitych kosztów kredytu hipotecznego na przykładzie wybranych banków.

Źródło: opracowane na podstawie losowo wybranych ofert banków (stan na: 8.07.2021 r.)

Jak pokazuje wykres, różnica w całkowitych kosztach kredytu pomiędzy bankiem „A” a bankiem „E” wynosi aż 59 348,00 PLN, czyli blisko o 37% więcej.

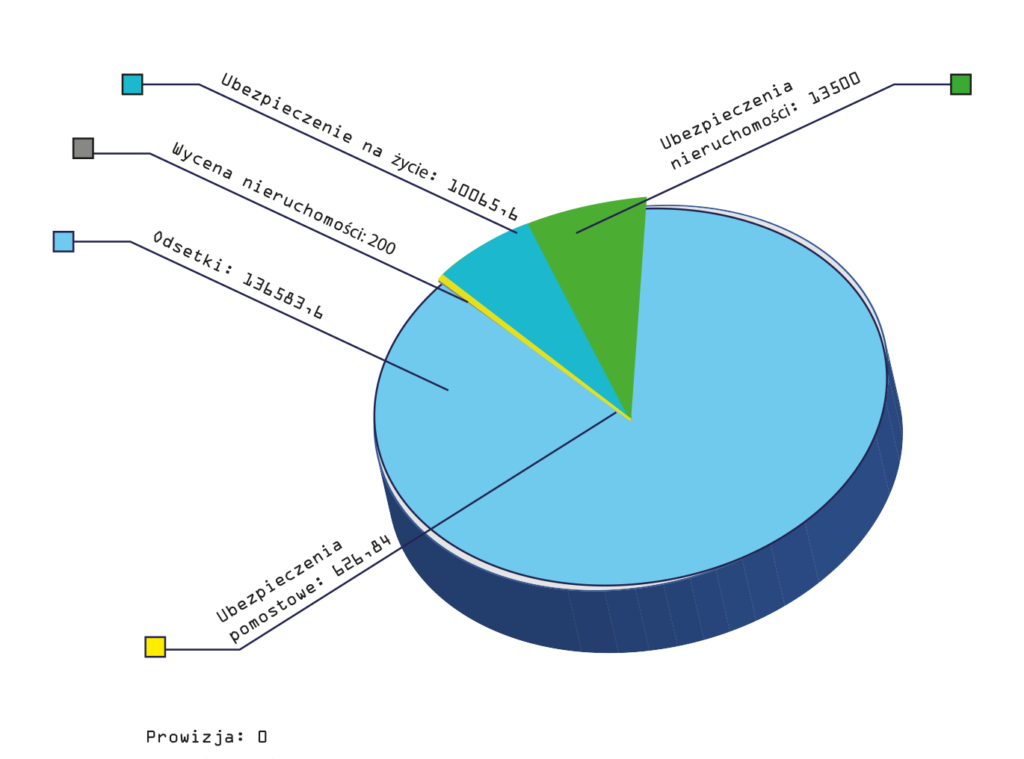

Na kolejnym wykresie wskazano, co składało się na koszty kredytu w Banku „A”.

Wykres 2. Poszczególne koszty stanowiące całkowity koszt kredytu

hipotecznego w banku „A”.

Źródło: opracowane na podstawie losowo wybranej oferty banku (stan na: 8.07.2021 r.)

Poza odsetkami od udzielonej kwoty kredytu, bank wymaga od klienta

ubezpieczenia na życie, którego wartość w całym okresie kredytowania

wyniesie 10 065,60 PLN, a także ubezpieczenia nieruchomości, którego koszt w całym okresie kredytowania wyniesie 13 500,00 PLN. Dodatkowo na koszt kredytu składa się wycena nieruchomości, która ma miejsce w trakcie procesu kredytowego, oraz ubezpieczenie pomostowe (obowiązuje w czasie

od wypłaty kredytu do dokonania wpisu hipoteki banku w księdze wieczystej nieruchomości stanowiącej zabezpieczenie kredytu).

Odsetki

- To podstawowy i największy koszt kredytu. Za odsetki, najprościej ujmując, uważa się kwotę, jaką bank zarabia na tym, że udzielił kredytu. Na wielkość

- odsetek od kredytu hipotecznego wpływ ma kilka czynników:

- marża – ustalana przez bank, stanowi główny dochód banku;

- stopa referencyjna – określana zgodnie ze wskaźnikiem WIBOR dla kredytów udzielonych w walucie PLN;

- typ rat (równe czy malejące).

Prowizja

Jest to jednorazowo pobierana opłata za udzielenie kredytu. Zazwyczaj stanowi ona procent udzielonej kwoty kredytu. Przykładowo, gdy czytamy, że oferta kredytowa obejmuje prowizję w wysokości 2%, oznacza to, że należy liczyć się z opłatą stanowiącą 2% kwoty udzielanego kredytu (np. kwota kredytu 400 000,00 PLN to prowizja wyniesie 8 000,00 PLN). Prowizja może zostać doliczona do kwoty kredytu, jeśli pozwala na to zdolność kredytowa kredytobiorcy lub należy ją uiścić na rachunek banku. Regulowana jest jednorazowo, w dniu podpisania umowy kredytowej. Prowizja nie zawsze jest obowiązkowym kosztem kredytu, często jest ona zamieniana przez banki np. na ubezpieczenie.

Ubezpieczenia

Są one jednym z najczęściej stosowanych zabezpieczeń kredytu hipotecznego, które ma na celu zmniejszenie ryzyka kredytowego. Warto

podkreślić, że ubezpieczenia mają za zadanie dać poczucie bezpieczeństwa nie tylko kredytobiorcy, ale i bankowi. Z punktu widzenia banku udzielenie

kredytu hipotecznego obarczone jest dużym ryzykiem, zaś dzięki ubezpieczeniu takiego zobowiązania zmniejsza niebezpieczeństwo sytuacji, kiedy to kredytobiorca zaniechałby jego spłaty. Wynika z tego, że zadaniem tego typu ubezpieczeń jest zabezpieczenie spłaty kredytu w razie wystąpienia określonego w umowie zdarzenia losowego, które uniemożliwiłoby terminową spłatę zobowiązania. Bardzo często wykupienie ubezpieczenia wiąże się z uzyskaniem lepszej oferty kredytowej (np. niższa marża banku).

Najczęściej stosowanymi ubezpieczeniami do kredytu hipotecznego są:

- ubezpieczenie na życie,

- ubezpieczenie od utraty pracy,

- ubezpieczenie na wypadek choroby i trwałego inwalidztwa,

- ubezpieczenie od następstw nieszczęśliwych wypadków,

- ubezpieczenie pomostowe,

- ubezpieczenie niskiego wkładu własnego (poniżej 20% wartości nieruchomości stanowiącej zabezpieczenie).

Oprocentowanie stałe a oprocentowanie zmienne

Typ wybranego oprocentowania również wywiera wpływ na koszty kredytu hipotecznego. Kredytobiorcy mają do wyboru oprocentowanie stałe i oprocentowanie zmienne.

Dla polskiego rynku charakterystyczne jest stosowanie oprocentowania zmiennego. Moje doświadczenie pokazuje, że 99% klientów wybiera

oprocentowanie zmienne. Kredyt ze zmiennym oprocentowaniem bazuje na aktualnie obowiązujących stopach procentowych. Oznacza to, że jeżeli

Rada Polityki Pieniężnej zdecyduje się na obniżenie lub podwyższenie stawki, pociągnie to za sobą zmianę wysokości raty (spadnie lub wzrośnie jej wielkość analogicznie do zmian stóp procentowych).

Oprocentowanie stałe opiera się o stałą stopę bazową. Oznacza to, że bez względu na zmiany stóp procentowych rata kredytu nie ulegnie zmianie przez czas określony w umowie kredytowej. Umowa o stałej stopie procentowej jest zawierana na okres 5 lat. Po ich upływie kredytobiorca może po raz kolejny zawrzeć umowę o stałą stopę bądź skorzystać z oprocentowania opartego na stawce WIBOR.Rodzaj wyboru oprocentowania też ma znaczenie przy ocenie kosztów kredytu. Poniżej zaprezentowano, jaka byłaby różnica w całkowitych kosztach kredytu hipotecznego w takiej samej wysokości, w tym samym banku przy założeniu skorzystania z oferty ze stałym i ze zmiennym oprocentowaniem. Symulacja zakłada wysokość oprocentowania zmiennego na dzień analizy (WIBOR-6m 0,25%).

Tabela 1. Całkowity koszt kredytu hipotecznego przy oprocentowaniu zmiennym i oprocentowaniu stałym

Źródło: opracowane na podstawie losowo wybranej oferty banku (stan na: 8.07.2021 r.)

| Parametry kredytu: | Oprocentowanie zmienne | Oprocentowanie stałe |

| Cena zakupu nieruchomości | 500 000,00 PLN | 500 000,00 PLN |

| Wkład własny w PLN | 100 000,00 PLN | 100 000,00 PLN |

| Kwota kredytu | 400 000,00 PLN | 400 000,00 PLN |

| Okres kredytowania | 360 m-cy | 360 m-cy |

| Rodzaj rat | Równe | Równe |

| Całkowity koszt kredytu | 179 684,00 PLN | 200 885,00 PLN |

Z powyższego wynika, że całkowity koszt kredytu jest znacząco niższy przy wybraniu oferty kredytu hipotecznego ze zmiennym oprocentowaniem. Warto podkreślić, że koszt ten nie jest jednoznaczny, gdyż nikt w chwili zaciągania kredytu hipotecznego nie jest w stanie przewidzieć, na jakim poziomie będą za jakiś czas stopy procentowe.

Koszt kredytu a wysokość wkładu własnego

Kolejnym czynnikiem, który wywiera wpływ na koszt kredytu hipotecznego, jest wysokość wkładu własnego wnoszonego przez kredytobiorcę. Zgodnie z zaleceniami KNF kredytobiorcy powinni wykazać

się posiadaniem minimum 20% wartości nieruchomości. Jednak niektóre banki oferują możliwość uzyskania kredytu przy 10% wkładzie własnym (niestety wiąże się to z dodatkowymi kosztami). Przeanalizujmy

to na przykładzie. W tabeli 2 wskazano, jak kształtuje się koszt kredytu w tym samym banku (wybrany losowo) w przypadku, gdy posiadamy 20%

wkładu własnego i 10% wkładu własnego.

Tabela 2. Całkowite koszty kredytu ze względu na wysokość wkładu własnego

Źródło: opracowane na podstawie losowo wybranej oferty banku (stan na: 8.07.2021 r.)

| Parametry kredytu: | Koszty przy 20% wkładzie własnym | Koszty przy 10% wkładzie własnym |

| Cena zakupu nieruchomości | 500 000,00 PLN | 500 000,00 PLN |

| Wkład własny w PLN | 100 000,00 PLN | 50 000,00 PLN |

| Kwota kredytu | 400 000,00 PLN | 450 000,00 PLN |

| Okres kredytowania | 360 m-cy | 360 m-cy |

| Rodzaj rat | Równe | Równe |

| Całkowity koszt kredytu | 164 315,00 PLN | 243 998,00 PLN |

Bardzo często koszt kredytu hipotecznego stanowią inne produkty oferowane przez bank w zamian za udzielenie kredytu hipotecznego, np. otwarcie konta w banku (opłaty za konto), skorzystanie z oferty karty

kredytowej banku itp.

Powyższe pokazuje, że analizowanie i porównywanie kosztów kredytu jest bardzo ważne. Dzięki skorzystaniu z pomocy pośrednika kredytowego

możliwe jest porównanie ofert wielu banków. Pozwala to przyszłemu kredytobiorcy zaoszczędzić nie tylko pieniądze, ale i czas związany z wizytą w wielu bankach, zebraniem ich ofert oraz porównaniem.

Mitrus Finance

ul. Bursaki 15 lok.16 | 20 – 150 Lublin

tel. 793 368 479 email: donata.mitrus@mitrusfinance.pl

tekst Donata Langa-Mitrus | foto Marcin Kańtoch

foto wstępne Mari Helin/ Unsplash