Ta historia zazwyczaj wygląda tak samo: „Byliśmy u siebie w banku, złożyliśmy wniosek o kredyt hipoteczny. Analizowali prawie miesiąc i powiedzieli, że nie mogą nam przyznać kredytu. Właśnie legły w gruzach nasze marzenia o zakupie mieszkania (zakupie/budowie domu)”.

Powyższa historia w mojej pracy jest dość często słyszana. Myślę, że co trzeci, a może nawet co drugi mój Klient zaczyna spotkanie od tej opowieści. Powodów odmowy przyznania kredytu jest wiele, ale najczęściej jest to brak odpowiedniej wysokości zdolności kredytowej. Wśród innych najczęściej spotykanych przyczyn odmowy przyznania kredytu hipotecznego wyróżnić można:

- nieakceptowalne źródło dochodu,

- zła historia kredytowa – zaległości w spłacie dotychczas posiadanych zobowiązań,

- niezaakceptowanie przez bank nieruchomości stanowiącej zabezpieczenie spłaty kredytu.

Zdolność kredytowa

Kluczowym warunkiem uzyskania wnioskowanego kredytu jest posiadanie zdolności kredytowej. Banki sprawdzają oraz obliczają zdolność przyszłego kredytobiorcy do spłaty zaciąganego kredytu wraz ze związanymi z nim kosztami w ustalonym okresie kredytowania. W celu ustalenia zdolności kredytowej bierze się pod uwagę wszelkie dochody, jakie uzyskuje kredytobiorca lub kredytobiorcy, a także ponoszone wydatki. Na wydatki składają się różne zobowiązania (pożyczki, kredyty), a także ilość osób na utrzymaniu, koszty utrzymania gospodarstwa domowego, samochodu i inne. Oblicza się wówczas, ile pieniędzy pozostało danemu gospodarstwu domowemu, kiedy poniesie wydatki, do których jest zobligowane. Pozostała kwota nazywana jest dochodem rozporządzalnym. W przypadku gdy okaże się za mała, może to oznaczać, iż nie posiadamy zdolności kredytowej lub niewystarczającą zdolność kredytową na wnioskowaną kwotę kredytu. Czy to przekreśla nasze szanse na uzyskanie kredytu hipotecznego? Otóż zazwyczaj nie! Banki stosują różne metodologie określania zdolności kredytowej. Dlatego warto jest sprawdzić swoją zdolność kredytową w co najmniej kilku bankach. W swojej ofercie posiadam ok. 15 banków i zazwyczaj moim Klientom sprawdzam zdolność kredytową właściwie we wszystkich.

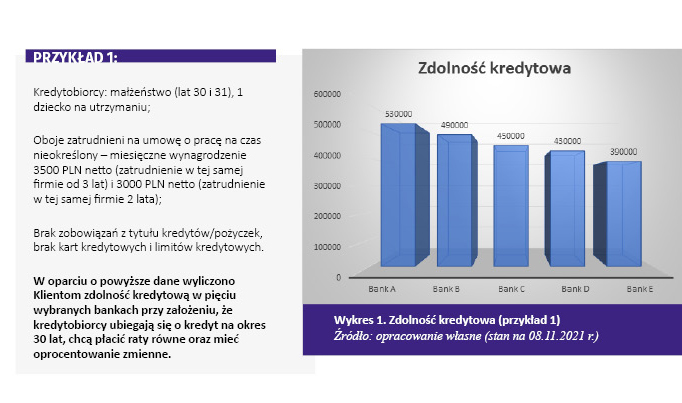

A więc czy faktycznie w różnych bankach będziemy dysponować różną zdolnością kredytową? Sprawdźmy to na przykładzie.

Z wykresu 1 wynika, że badani klienci najniższą zdolność kredytową posiadali w banku E i mogli maksymalnie zawnioskować o kredyt hipoteczny w wysokości 390 000 PLN, zaś najwyższą w banku A, gdzie mogli wnioskować o kredyt w wysokości nawet 530 000 PLN. Analiza wykresu 1 pokazuje, że w każdym spośród pięciu wybranych banków Klienci posiadali różną zdolność kredytową. Gdyby chcieli wnioskować o kredyt w wysokości 440 000 PLN w banku D oraz banku E, nie uzyskaliby kredytu. Jednak nadal mieliby szansę na uzyskanie takiej wysokości kredytu, gdyż w bankach: A, B oraz C Klienci posiadali zdolność kredytową przekraczającą 440 000 PLN.

Odmowa przyznania kredytu hipotecznego spowodowana brakiem zdolności kredytowej czy niewystarczającą jej wysokością nie oznacza końca marzeń o zakupie nieruchomości z środków pochodzących z kredytu. Dlatego warto udać się do doradcy kredytowego, który przeanalizuje ją w wielu bankach, a nie zdawać się tylko na jeden bank.

Różne akceptowalne źródła dochodu

Bardzo częstą jest również sytuacja, gdy zgłaszają się do mnie Klienci, którzy bardzo dobrze zarabiają, chcą uzyskać niewielki kredyt hipoteczny i dostali w banku decyzję odmowną. Jest to w dużej liczbie przypadków spowodowane źródłem, z jakiego uzyskują dochód. Wśród głównych przyczyn niezaakceptowania danego źródła dochodu wyróżnia się:

– Zbyt krótki okres zatrudnienia na umowę o pracę na czas nieokreślony – duża część banków jest w stanie przyznać kredyt, jeśli przyszły kredytobiorca jest zatrudniony od 3 pełnych miesięcy, jednak są banki, które uwzględniają przy liczeniu zdolności kredytowej wynagrodzenie z ostatnich 6 miesięcy, a nawet 12 miesięcy. Jeśli przykładowo jesteśmy zatrudnieni dopiero od 2 miesięcy, to żaden bank nie uzna dochodu z tytułu takiego zatrudnienia. Natomiast w sytuacji, gdy zatrudnieni jesteśmy od 3 pełnych miesięcy, to duża część banków uwzględni ten dochód przy liczeniu zdolności kredytowej – w przypadku, gdybyśmy udali się do banku, który uwzględnia wynagrodzenie za okres 6 miesięcy, to dochód ten nie zostałby zaakceptowany, co mogłoby skutkować odmową przyznania kredytu.

– Zbyt krótki okres zatrudnienia na umowę o pracę na czas określony lub zbyt krótki okres ważności umowy na czas określony – przykładowo część banków uznaje dochód z tego typu umowy, jeśli jest ona od minimum 12 miesięcy, inne, jeśli jest ona ważna jeszcze minimum 6 miesięcy itp. Oznacza to, że pomimo iż w danej firmie pracujemy 2 lata, ale umowa ta kończy nam się za 3 miesiące, to w przypadku niektórych banków dochód z tego typu umowy nie zostanie zaakceptowany przez bank, co znacząco obniży zdolność kredytową lub spowoduje jej brak, a także może przyczynić się do wydania decyzji odmownej przyznania kredytu. Sytuacji tej można uniknąć, wybierając bank, który akceptuje sytuację, w jakiej znajduje się dany kredytobiorca zatrudniony na umowę o pracę na czas określony.

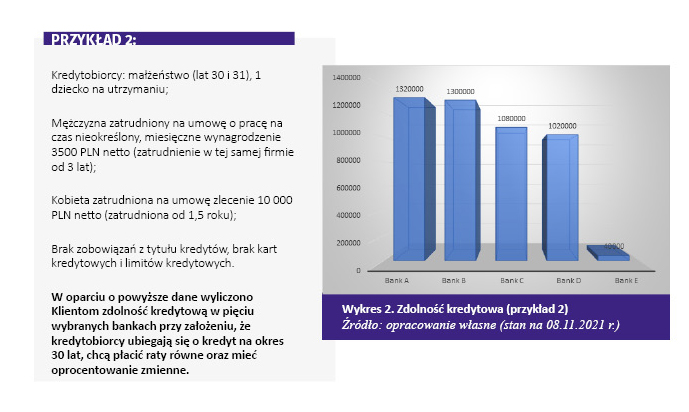

– Umowa-zlecenie / umowa o dzieło – w przypadku większości banków musi ona obowiązywać od minimum 12 miesięcy (jeśli obowiązuje krócej, bank nie uzna dochodu z jej tytułu), a są też takie, które akceptują dochód z ich tytułu, tylko gdy stanowią dodatkowe źródło dochodu. Są też banki, które wcale nie akceptują dochodów z umów cywilnoprawnych, nawet jeśli są one na bardzo wysokim poziomie.

Wykres 2 pokazuje, że banki A, B, C oraz D uznali dochód z umowy o dzieło i zdolność kredytowa Klientów przekraczała 1 mln PLN, zaś bank E nie uznał dochodu z tytułu umowy cywilnoprawnej, wskutek czego zdolność kredytowa analizowanej rodziny spadła do 40 000 PLN.

– Działalność gospodarcza – to, czy bank zaakceptuje dochód oraz w jakim stopniu, zależy od bardzo wielu czynników, m.in. długości prowadzonej działalności gospodarczej, formy prawnej, formy rozliczenia i szeregu innych. W przypadku działalności gospodarczej metody określania zdolności kredytowej przez banki są jeszcze bardziej zróżnicowane niż w przypadku dochodów pochodzących z różnego rodzaju umów.

Bardzo często kredytobiorcy trafiają do banku, gdzie źródło danego dochodu jest nieakceptowane, co jest powodem odmowy przyznania kredytu hipotecznego. Jednak i taka decyzja nie jest w zdecydowanej większości przypadków powodem do zmartwień. Pośrednik kredytowy pomoże znaleźć taki bank lub nawet banki, które zaakceptują dane źródło uzyskiwania dochodu, a także przyjmują jak najwyższy jego poziom.

Zobowiązania

Na ocenę kredytową klientów ma wpływ ilość oraz wysokość posiadanych zobowiązań. Zbyt duża ilość zobowiązań może przekreślić naszą szansę na uzyskanie kredytu hipotecznego i nie chodzi tu tylko o zbyt wysokie miesięczne obciążenie z tytułu rat kredytów, pożyczek czy też posiadanych limitów kredytowych na kontach i kartach kredytowych. Niektóre banki mają określone warunki przyznawania kredytów hipotecznych, np.:

– Limit posiadanych już przez kredytobiorców kredytów hipotecznych (które są nadal spłacane) a udzielenie kolejnego kredytu – duża część banków wskazuje, ile klient może mieć równocześnie kredytów hipotecznych. W zależności od polityki banku są takie, które dopuszczają maksymalnie posiadanie dwóch spłacanych jednocześnie kredytów hipotecznych, ale są również i takie, które dopuszczają 3 i 4, a także i takie, które nie wskazują takich ograniczeń. Przykładowo, jeśli posiadamy już dwa kredyty hipoteczne (które ciągle są spłacane) i chcemy uzyskać trzeci kredyt hipoteczny, to gdy trafimy ze swoim wnioskiem kredytowym do banku, który dopuszcza posiadanie maksymalnie dwóch kredytów hipotecznych, to dostaniemy od razu negatywną decyzję kredytową.

– Limit posiadanych już przez kredytobiorców kredytów hipotecznych (które są nadal spłacane) a wkład własny – jeśli ktoś posiada dwa kredyty hipoteczne (które ciągle są spłacane), to aby uzyskać trzeci kredyt hipoteczny, bank może wymagać od kredytobiorców wniesienia wyższego wkładu własnego, np. 30% wkładu własnego, a niektóre nawet 40% wkładu własnego. Brak odpowiedniej wysokości wkładu własnego będzie skutkował odmową przyznania kredytu.

Jak widać, zobowiązania mają wpływ nie tylko na określenie zdolności kredytowej, ale również mogą być przyczyną odmowy przyznania kredytu, nawet w sytuacji posiadania odpowiedniej zdolności kredytowej. W przypadku gdy trafia do mnie Klient, który posiada już kilka kredytów hipotecznych, moją rolą jest znalezienie dla niego ofert banków, które dopuszczą przyznanie kolejnego kredytu.

Zła historia kredytowa

Często słyszymy, że ktoś nie dostał kredytu, bo miał zły BIK. Biuro Informacji Kredytowej przechowuje informacje odnośnie naszej historii kredytowej oraz innych zobowiązań finansowych. W BIK umieszczane są informacje na temat spłaconych, a także nadal spłacanych przez nas zobowiązań. Szczególnie istotna jest terminowość regulowania dotychczas posiadanych zobowiązań. W raporcie BIK znajdują się zarówno pozytywne, jak i negatywne informacje o danym kredytobiorcy. W raporcie, przy każdym zobowiązaniu, widnieje informacja w formie graficznej, jak i procentowej, w jakim stopniu zostało ono już spłacone. Znajdują się w nim tzw. wektory płatności oznaczane kolorami i odpowiednimi symbolami, które wyrażają, czy zobowiązanie jest regulowane terminowo. W raporcie BIK znajduje się tzw. wskaźnik BIK, który dotyczy opóźnień w bieżących płatnościach. Wskaźnik ten może mieć jeden z trzech kolorów:

– zielony – oznacza brak opóźnień,

– pomarańczowy – oznacza opóźnienie do 30 dni,

– czerwony – oznacza opóźnienie powyżej 30 dni.

Zdecydowana większość banków wydaje negatywną decyzję kredytową, gdy Klient miał opóźnienia w spłacie zobowiązań przekraczające 30 dni.

Aby uniknąć odmowy przyznania kredytu hipotecznego, warto wcześniej pobrać swój raport BIK i przeanalizować go z doradcą kredytowym. Dzięki przeanalizowaniu raportu BIK dowiemy się, jakimi informacjami odnośnie naszych zobowiązań będzie dysponował bank. Jest to o tyle ważne, że w sytuacji, gdyby okazało się, że mamy jakąś zaległość, można podjąć odpowiednie kroki zaradcze. Natomiast gdybyśmy tego nie sprawdzili, to zaległość ta mogłaby stać się przyczyną wydania negatywnej decyzji kredytowej.

Wydanie negatywnej decyzji wskutek posiadania opóźnień w spłacie posiadanych już zobowiązań nie zawsze przekreśla nasze szanse na uzyskanie kredytu. Dla przykładu opiszę sytuację mojej Klientki, która samodzielnie próbowała uzyskać kredyt, niestety dostała negatywną decyzję kredytową, a jako powód wskazano negatywną weryfikację BIK. Zgłosiła się do mnie i pierwszą rzeczą, o jaką ją poprosiłam, było wygenerowanie raportu BIK. Jak się okazało, 3–4 lata temu zamknęła konto, jednak pozostał na nim debet w wysokości 56 PLN, co widniało w raporcie jako opóźnienie powyżej 30 dni. Bank ten nie akceptował Klientów z zaległościami powyżej 30 dni, co było przyczyną odmowy przyznania w nim kredytu. Oczywiście podjęłyśmy odpowiednie kroki i dzisiaj Klientka jest szczęśliwą posiadaczką wymarzonego domu.

Nieruchomość

Sama nieruchomość, na zakup której Klient chce zaciągnąć kredyt hipoteczny, może być przyczyną odmowy przyznania kredytu przez bank. Nie każdy bank jest w stanie sfinansować zakup czy też budowę każdego typu nieruchomości. Wśród najczęściej spotykanych w mojej pracy przyczyn odmowy przyznania kredytu hipotecznego spowodowanej samą nieruchomością mogę wskazać:

– nieakceptowany rodzaj nieruchomości mającej stanowić zabezpieczenie kredytu – np. nie każdy bank chce sfinansować zakup działki budowlanej czy też siedliska;

– nieodpowiedni standard nieruchomości – tu należy wskazać np. budowę domu do stanu deweloperskiego; niektóre banki nie chcą udzielić kredytu na budowę domu do stanu deweloperskiego i będą od przyszłych kredytobiorców oczekiwać zaciągnięcia również kredytu na jego urządzenie lub udokumentowanie posiadania środków na jego wykończenie i zadeklarowanie przez kredytobiorców, że dokonają tego w określonym terminie;

– nieakceptowany stan techniczny nieruchomości.

Tu również decyzja negatywna nie przekreśla szans na kredyt. To, co jednemu bankowi się nie podoba, nie oznacza, że drugiemu również ma się nie podobać. Banki mają różną politykę co do akceptowania nieruchomości stanowiących zabezpieczenie kredytu. Należy dobrać bank tak, aby zaakceptował on dany typ nieruchomości.

Czy odmowa przyznania kredytu hipotecznego w banku przekreśla moje szanse na kredyt?

Jak pokazało powyższe, przyczyn odmowy przyznania kredytu jest wiele. Jednak omówione w artykule najczęstsze powody wydania decyzji negatywnej przez bank pokazują, że to, co było przyczyną odmowy w jednym banku, w drugim wcale nie musi nią być. W zdecydowanej większości przypadków Klientom, którzy przyszli do mnie z negatywną decyzją kredytową (zazwyczaj z ich banku), udało pomóc się od razu, natomiast nieliczne przypadki wymagały więcej czasu.

tekst Donata Langa-Mitrus

Mitrus Finance

ul. Bursaki 15 lok.16 | 20 – 150 Lublin

tel. 793 368 479 | email: donata.mitrus@mitrusfinance.pl

foto Igor Lisowski